§20. Банковская система. Финансовые институты

Подробное решение параграф 20 по обществознанию для учащихся 11 класса, авторов Воронцов А.В., Королева Г.Э., Наумов С.А. Базовый уровень 2018

Стр.79

Почему органы власти не имеют права вмешиваться в деятельность Банка России? Как вы считаете, соответствует ли данное требование реальному положению дел в российской экономике? Свою точку зрения обоснуйте.

Поэтому руководители Банка России назначаются и освобождаются от должности государством. Государство в лице Государственной Думы контролирует деятельность Банка: назначает аудиторскую проверку его деятельности, заслушивает годовой отчёт и участвует в выработке единой для всей страны денежно — кредитной политики.

При этом Банк России – юридическое лицо и экономически независимое учреждение. Никакие органы федеральной или местной власти не имеют права вмешиваться в его деятельность. Независимость позволяет руководителям Банка быстро реагировать на изменение рыночной ситуации, принимать эффективные меры по поддержанию стабильности экономики.

Какие функции Банка России, на ваш взгляд, являются наиболее значимыми для функционирования экономической системы? Почему? Может ли банковская система функционировать без Центрального банка? Почему?

Банк России выполняет следующие функции: проводит государственную монетарную (денежно — кредитную) политику; монопольно осуществляет эмиссию денег; устанавливает для коммерческих банков нормы обязательных резервов; назначает временных управляющих коммерческими банками; хранит золотовалютные резервы; обслуживает международные государственные финансовые операции; контролирует состояние платёжного баланса; служит межбанковским расчётным центром; выдаёт кредиты коммерческим банкам. Центральный банк РФ не выдаёт кредиты физическим лицам и предприятиям.

Стр.80

Охарактеризуйте роль коммерческих банков в рыночной экономике. Какая функция коммерческих банков способствует увеличению денежной массы в обращении? Выгодно ли пользоваться потребительским кредитом в современной России? Свою позицию обоснуйте.

Основными видами банковских операций являются: пассивные (по привлечению банковских ресурсов), активные (по размещению банковских ресурсов), а также посреднические и доверительные (трастовые). Коммерческие банки должны получить от Центрального банка лицензию и разрешение на занятие такими видами деятельности: привлечение депозитов (вкладов), выдача кредитов, расчётно — кассовые операции, управление имуществом клиентов, межбанковские операции: кредитование друг друга и перевод денег, операции с ценными бумагами и иностранной валютой. Коммерческие банки не могут заниматься производством материальных ценностей, торговлей и страхованием имущества.

Таким образом, коммерческий банк может получать доход в виде процентов по кредитам, которые он выдаёт фирмам, гражданам и государству, а также дивидендов по акциям, процентов по облигациям и другим финансовым операциям. Прибыль банка – это разность между полученными доходами и всеми расходами банка. В России, по данным на 2014 г., действует более 900 коммерческих банков.

Стр.81

Какая из приведённых мер, осуществляемых Банком России, является наиболее эффективной в условиях нехватки денежных средств в экономике? Почему? Проанализируйте монетарную политику Банка России за последние два — три года. Какие меры были им предприняты для стабилизации экономики? Оцените эффективность данных мер.

Банковский резерв – это фиксированная по определённой норме часть депозитов, которые банк не имеет права выдавать в качестве кредита.

Проводя собственную инвестиционную политику, банк рискует потерять значительную часть своих финансов. В этом случае он не сможет вернуть деньги своим вкладчикам. Слух о том, что один из коммерческих банков прекратил выплаты денег вкладчикам, может породить панику и вызвать массовые изъятия вкладов в других банках. В итоге по принципу «домино» всю банковскую систему охватит кризис.

Для обеспечения устойчивости банковской системы в целом и собственной безопасности коммерческие банки должны иметь одинаковые для всех денежные резервы, которые защитят их от банкротства в случае массового изъятия вкладов. Эти деньги вносятся в Банк России как вклад конкретного коммерческого банка. Получив в своё распоряжение значительные финансовые ресурсы, Банк России способен оказать финансовую поддержку оказавшимся на грани банкротства банкам и предотвратить таким образом кризис банковской системы.

В последние годы денежно — кредитная политика Банка России в целом характеризовалась недостатком системности и четкости методологических подходов. В условиях ограниченности ресурсов, многие коммерческие банки не могут в полном объеме выполнять наличное и безналичное обслуживание населения и юридических лиц, что приводит к потере выгоды по данным операциям. Кроме того, одной из основных проблем денежного рынка в России является инфляция. безналичной формах, в падении покупательской способности, в разорении неконкурентоспособных предприятий, в общем экономическом кризисе.

Стр.82

Приведите примеры известных вам паевых инвестиционных фондов, работающих в России. Что вы знаете об их деятельности? Является ли она успешной?

Представьте себе, что у вас есть возможность вложить свободные денежные средства в ПИФ. Какими критериями при выборе ПИФа вы будете руководствоваться?

Рынок коллективных инвестиций России относительно молод, если быть точнее, официально он начал свою историю с 21 марта 1996 года, когда был издан указ Президента России «Об утверждении Комплексной программы мер по обеспечению прав вкладчиков и акционеров». Именно под этот указ подпадают паевые инвестиционные фонды. ПИФ – является видом инвестиционного инструмента, который работает следующим образом: разные инвесторы, приобретая паи, вкладывают свои средства, которые аккумулируются в едином фонде под управлением профессиональных менеджеров УК, с целью получения прибыли. Образно ПИФ в Росси представляет собой некий инвестиционный портфель или «денежный мешок», состоящий из средств мелких пайщиков, который в последствие инвестируется в ценные бумаги, отрасли экономики, ценные металлы, недвижимость, индексы и другие активы. Изменение стоимости этих активов влияет на стоимость пая, а разница цены покупки и цены продажи и составляет доход или убыток инвестора. Деятельность паевых фондов регулируется законом РФ, а активы ПИФов и сами УК находятся под контролем специализированных депозитариев. Сейчас в России существует достаточно много разных типов паевых фондов, и к основным из них относятся:

ПИФы ценных бумаг: акций, облигаций и смешанных инвестиций;

Отраслевые фонды;

Индексные фонды;

Фонды недвижимости и ипотечные фонды;

Фонды денежного и товарного рынка;

Венчурные фонды; Кредитные и рентные фонды;

Фонды художественных ценностей.

ПИФы по защищенности и степени риска близки к депозитным вкладам в банке, но при этом могут обладать более высокой доходностью. То есть, по соотношению риск — доходность ПИФы – это переходный этап между депозитами и прямыми инвестициями в ценные бумаги.

Также ПИФы различаются по стилю управления, которое может быть активным и пассивным. Активный способ – более прибыльный, но и очень рискованный. Успех здесь зависит от квалификации управляющего и насколько он способен обыгрывать рынок. Пассивный способ в данном случае более стабильный и в случае ошибки не несет с собой больших потерь.

Что вы знаете о деятельности НПФ в России? Представьте себе, что у вас есть возможность вложить свободные денежные средства в НПФ. Какими критериями при выборе НПФ вы будете руководствоваться?

Взвешивая плюсы и минусы фондов, относительно их процентного соотношения, стоит помнить, что государство ежегодно индексирует страховую пенсию гарантированно, а средства накопительной пенсии увеличиваются за счет доходности от инвестирования на финансовом рынке, которое может привести и к убытку. Также можно сделать вывод, что хранящиеся сбережения в ПФР медленно, но верно увеличиваются, а в НПФ – уровень доходности зависит от успешности инвестирования.

Все больше российских граждан желают увеличить свою пенсию путем формирования накопительной пенсии, однако среди многочисленных вариантов из числа НПФ гражданину трудно сделать оптимальный выбор. Для этого существует несколько основных критериев отбора, которые помогут дать оценку фонду и найти подходящий для себя вариант.

Вопросы и задания.

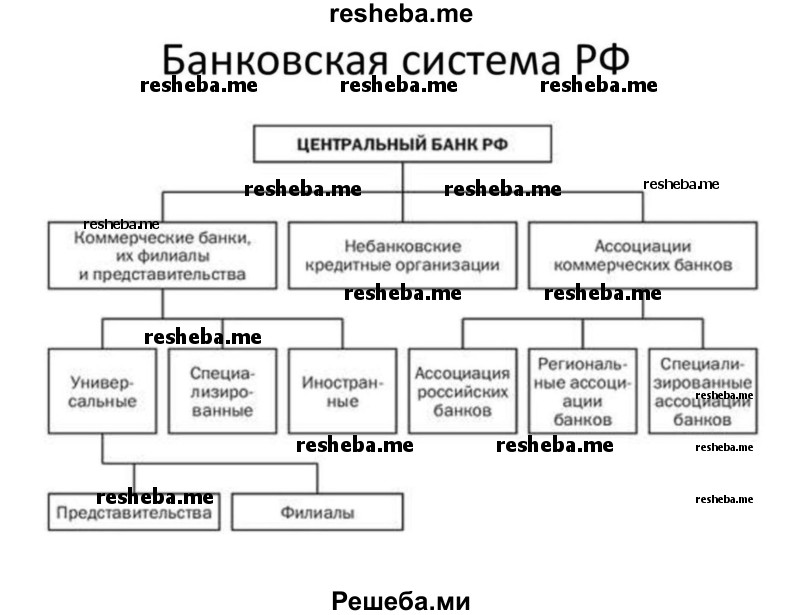

1.Как устроена банковская система страны? Составьте схему, иллюстрирующую финансовую систему России, исходя из тех задач, которые решаются составляющими её организациями.

2.Проанализируйте следующую ситуацию. В экономике России наблюдается спад производства, растёт инфляция. Каким образом Центральный банк должен изменить: а) норму обязательных резервов; б) учётную ставку; в) характер операций с государственными ценными бумагами на открытом рынке? Обоснуйте возможные последствия, возникшие в результате предпринятых Центральным банком действий.

Самое главное, что он должен сделать – сократить объём денежной эмиссии (Чтобы деньги не так быстро обесценивались, надо их меньше выпускать).

А если об общих методах денежно — кредитной политики, то:

а) Увеличить учетную ставку (ставку рефинансирования)

б) Увеличить нормы обязательного резервирования для коммерческих банков

в) Размещать (продавать) государственные ценные бумаги, связанные с отношениями займа (например, государственные облигации)

Но такие методы сдержат инфляцию только краткосрочно. Долгосрочно – наоборот, увеличат.

В идеале – для предотвращения инфляции ЦБ должен поддерживать величину предложения денег в соответствии с производственным потенциалом страны.

3.Эмиссию денег в стране проводит Банк России. Почему эту функцию не могут выполнять коммерческие банки?

Потому что Центральный Банк является государственным банком. Если каждый коммерческий банк будет проводить свою эмиссию, то это будет как с продажей валюты в каждом банке свой курс.

4.Объясните смысл следующих высказываний и выскажите своё отношение к ним.

«Приключение – суть коммерции, но суть банковского дела – осторожность» (У. Бэгхот).

«Банки – наиболее важные из всех финансовых институтов, целенаправленно регулирующие потоки денежных средств от собственников сбережений к инвесторам» (Э. Долан).

Более того, банки – это основные институты, в которых деньги "создаются", хранятся, и через которые они "проходят" по мере осуществления платежей за все элементы, составляющие национальный продукт. Это создает основу для возможности воздействия банка на количество денег, находящихся в обращении. Финансовые посредники являются частью финансовой системы, которая переправляет средства от кредиторов к заемщикам.

5.Вы берёте в банке 100 000 р. под 22 % годовых на два года с ежеквартальным начислением процента. Какую сумму вы должны вернуть банку через два года?

44000 тысячи.

Стр. 83

6.Представьте, что вы выбираете для себя коммерческий банк в целях размещения в нём свободных денежных средств. По каким критериям вы будете судить о надёжности выбранного вами банка?

Обычно выделяют пять основных аспектов, на которые нужно обратить внимание в первую очередь:

1. Размер банка. Всегда считалось, что чем больше банк, тем он надежнее. Раньше это было связано с тем, что у потребителя не было других критериев выбора. Однако различие между мелкими и крупными банками в том, что у мелких банков меньше ресурсов и эти ресурсы распределяются достаточно традиционно. Крупные банки, имея большее количество ресурсов, действуют по достаточно рискованным схемам. При этом крупные банки могут обеспечивать высокую кредитоспособность.

2. Уровень рейтинга. Кредитные рейтинги – это мера оценки кредитоспособности банка независимым оценщиком. На сегодняшний день рейтинги являются наиболее репрезентативным аспектом, на который могут опираться вкладчики, так как они позволяют оперативно принять решение о выборе банка. Однако, следует заметить, что несмотря на общедоступность рейтинговых данных, интерпретировать их сможет не каждый рядовой клиент.

3. Информационная открытость. Существуют определенные требования нормативных документов ЦБ по раскрытию информации о банках. Информация такого рода, как бухгалтерские балансы, информация о прибыли и убытках и т. д. Однако не всегда обычный человек сможет проанализировать подобную информацию для того, чтобы принять решение о надежности банка. Вкладчику следует ориентироваться на те банки, которые раскрывают информацию о себе наиболее оперативно и подробно.

4. Реклама банков. Активная рекламная позиция банка означает, что у банка есть деньги и он может считаться активным и устойчивым. Следует отметить, что корректное рекламное обращение является важнейшим фактором для принятия решения о выборе банка.

5. Участие банка в системе страхования вкладов. Если банк вступил в систему страхования вкладов, то ему можно доверять свои средства.

Также в России существуют различные системы рейтингов. Одна из них – ренкинги. Ренкинги – это попытка проанализировать место банка в банковской системе, то есть в каком виде финансовой деятельности тот или иной банк может быть более эффективным и надежным.

7.Назовите основные причины банкротства коммерческих банков. Приведите примеры российских банков, которые обанкротились в течение последних пяти лет.

Когда в странах наступает кризис, многие банки сталкиваются с банкротством. Это явление возникает в случаях, когда предприятие не в состоянии расплачиваться с кредиторами и прекращает своё существование. Причиной, по которой банк становится банкротом, может стать невозврат ссуды, потеря стоимости активов, убытки от деятельности. Каждая из перечисленных причин ведёт к тому, что собственный капитал банка уменьшается. Если он становится ниже нуля, то банк признаётся неплатежеспособным, а это способствует тому, что пассивы станут превосходить активы. В таких ситуациях ревизоры обычно приходят к решению о прекращении деятельности данного неплатежеспособного финансового учреждения.

1) Адмиралтейский банк.

2) 24 Банк.

3) Банк «Открытие».

4) Башинвест.

5) Бинбанк.

6) ВТБ 24.